Τα δεδομένα θα τροφοδοτήσουν τη συζήτηση της ΕΚΤ για το αν θα πρέπει να σταματήσει τις αυξήσεις επιτοκίων για πρώτη φορά από τον Ιούλιο του 2022

Σε αυτό το πλαίσιο, εύλογα, οι οικονομολόγοι προειδοποιούν για ύφεση στο άμεσο μέλλον.

Η προσφορά χρήματος είναι ένας από τους κύριους δείκτες που παρακολουθεί η Ευρωπαϊκή Κεντρική Τράπεζα για τον έλεγχο των επιπτώσεων της πρόσφατης νομισματικής σύσφιξης.

Σύμφωνα με τους Financial Times, καθώς ο δανεισμός στερεύει και οι καταθέσεις συρρικνώνονται, η οικονομική δραστηριότητα αναμένεται να επιβραδυνθεί και οι πληθωριστικές πιέσεις να μειωθούν.

Μοιραία, τα πιο πρόσφατα στοιχεία θα τροφοδοτήσουν συζητήσεις στο διοικητικό συμβούλιο της ΕΚΤ σχετικά με το εάν θα πρέπει να σταματήσουν οι αυξήσεις επιτοκίων για πρώτη φορά από τον Ιούλιο του 2022 στην επόμενη συνεδρίασή της στις 14 Σεπτεμβρίου, καθώς μάλιστα αυξάνεται ο κίνδυνος να προκληθεί μια άσκοπα επώδυνη ύφεση.

Αλλά τα «γεράκια» υποστηρίζουν ότι ο πληθωρισμός τον Ιούλιο (5,3%) εξακολουθεί να είναι πολύ πάνω από τον στόχο του 2% της ΕΚΤ.

Οι οικονομολόγοι λένε ότι η απόφαση είναι μια «ρίψη νομίσματος» που θα μπορούσε να εξαρτηθεί από το πόσο θα πέσει ο πληθωρισμός τον Αύγουστο (αυτά τα στοιχεία θα δημοσιοποιηθούν την ερχόμενη Πέμπτη 31/8).

Η μέτρηση του συνολικού χρήματος στο σύστημα της ευρωζώνης εκ μέρους της ΕΚΤ (ο δείκτης Μ3 που χρησιμοποιεί περιλαμβάνει καταθέσεις, δάνεια, μετρητά σε κυκλοφορία και διάφορα χρηματοπιστωτικά μέσα) μειώθηκε κατά 0,4% από την αρχή του έτους έως τον Ιούλιο, έναντι ανάπτυξης 0,6% τον Ιούνιο.

Οι οικονομολόγοι δήλωσαν ότι τα στοιχεία έδειξαν ότι η άνευ προηγουμένου αύξηση του επιτοκίου καταθέσεων της ΕΚΤ από μείον 0,5% σε 3,75% το περασμένο έτος, καθώς και η συρρίκνωση του ισολογισμού της, λειτούργησε όπως έπρεπε, υποστηρίζοντας το σενάριο της παύσης.

«Στην πλευρά του ενεργητικού των ισολογισμών των τραπεζών»… τα πράγματα φαίνονται άσχημα καθώς η πιστωτική ανάπτυξη κατέρρευσε σε ό,τι αφορά τις επιχειρήσεις και τα νοικοκυριά», έγραψε ο Frederik Ducrozet, επικεφαλής μακροοικονομικής έρευνας στην Pictet Wealth Management, στην πλατφόρμα κοινωνικής δικτύωσης X.

Όπως είπε, αυτό ήταν «ένα χαρακτηριστικό, όχι ένα σφάλμα, της νομισματικής πολιτικής.

Συνεπώς, η ΕΚΤ μπορεί [θα πρέπει] να σταματήσει τις επιτοκιακές αυξήσεις σύντομα».

Η κύρια αιτία της πρώτης μείωσης της προσφοράς χρήματος του μπλοκ σε 13 χρόνια ήταν η πτώση της ετήσιας αύξησης των δανείων προς τον ιδιωτικό τομέα στο 1,6% τον Ιούλιο – ο χαμηλότερος ρυθμός από το 2016.

Ο δανεισμός προς τις κυβερνήσεις μειώθηκε επίσης κατά 2,7%, γεγονός που συνιστά τη μεγαλύτερη πτώση από το 2007.

«Ο τραπεζικός δανεισμός συνεχίζει να παρουσιάζει ταχεία πτώση» δήλωσε ο Bert Colijn, οικονομολόγος στην ολλανδική τράπεζα ING.

«Αυτό οφείλεται στην έντονη υποχώρηση των χορηγήσεων προς τον επιχειρηματικό τομέα και τη σταθερή πτωτική τάση του δανεισμού των νοικοκυριών, ο οποίος αφορά κυρίως τα στεγαστικά δάνεια».

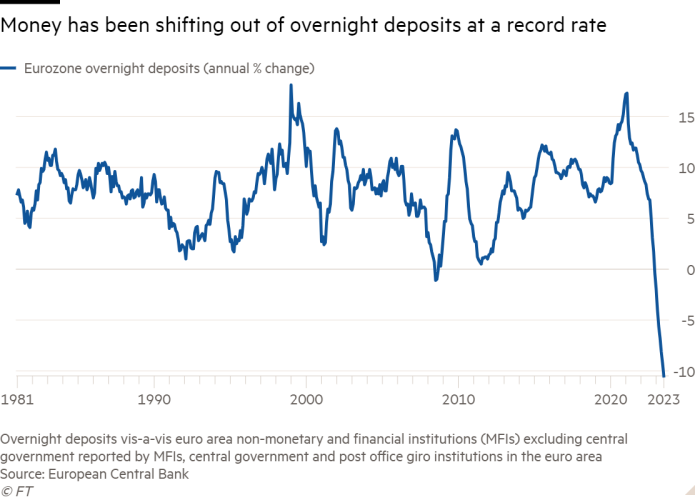

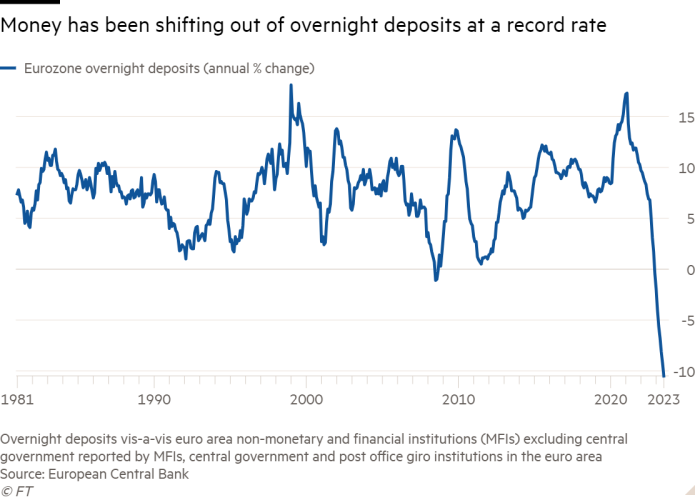

Επιχειρήσεις και νοικοκυριά κίνησαν χρήματα από καταθέσεις μίας ημέρας με επιτόκιο ρεκόρ, με αυτές να μειώνονται κατά 10,5% το έτος έως τον Ιούλιο.

Αυτό αντανακλούσε σε μεγάλο βαθμό μια στροφή σε λογαριασμούς καταθέσεων σταθερής διάρκειας υψηλότερης απόδοσης, οι οποίοι αυξήθηκαν κατά 85% την ίδια περίοδο.

Οι συνολικές καταθέσεις, συμπεριλαμβανομένων εκείνων που διατηρούνται από κυβερνητικούς φορείς και χρηματοπιστωτικά ιδρύματα, καθώς και από νοικοκυριά και εταιρείες, μειώθηκαν με ρυθμό ρεκόρ 1,6% το έτος έως τον Ιούλιο.

«Με την οικονομική δραστηριότητα ήδη σε κατάσταση στασιμότητας αυτή τη στιγμή, η νομισματική πολιτική πρόκειται να συμβάλει σε ένα αδύναμο οικονομικό περιβάλλον για τα επόμενα τρίμηνα», δήλωσε ο Colijn.

Η οικονομία της ευρωζώνης αναπτύχθηκε 0,3% το τρίμηνο έως τον Ιούνιο σε σχέση με το προηγούμενο τρίμηνο, έχοντας συρρικνωθεί τα δύο προηγούμενα τρίμηνα.

Ωστόσο, τα ζοφερά επιχειρηματικά δεδομένα δείχνουν πιθανή ύφεση τους τρεις μήνες έως τον Σεπτέμβριο.

Η προσφορά χρήματος είναι ένας από τους κύριους δείκτες που παρακολουθεί η Ευρωπαϊκή Κεντρική Τράπεζα για τον έλεγχο των επιπτώσεων της πρόσφατης νομισματικής σύσφιξης.

Σύμφωνα με τους Financial Times, καθώς ο δανεισμός στερεύει και οι καταθέσεις συρρικνώνονται, η οικονομική δραστηριότητα αναμένεται να επιβραδυνθεί και οι πληθωριστικές πιέσεις να μειωθούν.

Μοιραία, τα πιο πρόσφατα στοιχεία θα τροφοδοτήσουν συζητήσεις στο διοικητικό συμβούλιο της ΕΚΤ σχετικά με το εάν θα πρέπει να σταματήσουν οι αυξήσεις επιτοκίων για πρώτη φορά από τον Ιούλιο του 2022 στην επόμενη συνεδρίασή της στις 14 Σεπτεμβρίου, καθώς μάλιστα αυξάνεται ο κίνδυνος να προκληθεί μια άσκοπα επώδυνη ύφεση.

Αλλά τα «γεράκια» υποστηρίζουν ότι ο πληθωρισμός τον Ιούλιο (5,3%) εξακολουθεί να είναι πολύ πάνω από τον στόχο του 2% της ΕΚΤ.

Οι οικονομολόγοι λένε ότι η απόφαση είναι μια «ρίψη νομίσματος» που θα μπορούσε να εξαρτηθεί από το πόσο θα πέσει ο πληθωρισμός τον Αύγουστο (αυτά τα στοιχεία θα δημοσιοποιηθούν την ερχόμενη Πέμπτη 31/8).

Η μέτρηση του συνολικού χρήματος στο σύστημα της ευρωζώνης εκ μέρους της ΕΚΤ (ο δείκτης Μ3 που χρησιμοποιεί περιλαμβάνει καταθέσεις, δάνεια, μετρητά σε κυκλοφορία και διάφορα χρηματοπιστωτικά μέσα) μειώθηκε κατά 0,4% από την αρχή του έτους έως τον Ιούλιο, έναντι ανάπτυξης 0,6% τον Ιούνιο.

Οι οικονομολόγοι δήλωσαν ότι τα στοιχεία έδειξαν ότι η άνευ προηγουμένου αύξηση του επιτοκίου καταθέσεων της ΕΚΤ από μείον 0,5% σε 3,75% το περασμένο έτος, καθώς και η συρρίκνωση του ισολογισμού της, λειτούργησε όπως έπρεπε, υποστηρίζοντας το σενάριο της παύσης.

«Στην πλευρά του ενεργητικού των ισολογισμών των τραπεζών»… τα πράγματα φαίνονται άσχημα καθώς η πιστωτική ανάπτυξη κατέρρευσε σε ό,τι αφορά τις επιχειρήσεις και τα νοικοκυριά», έγραψε ο Frederik Ducrozet, επικεφαλής μακροοικονομικής έρευνας στην Pictet Wealth Management, στην πλατφόρμα κοινωνικής δικτύωσης X.

Όπως είπε, αυτό ήταν «ένα χαρακτηριστικό, όχι ένα σφάλμα, της νομισματικής πολιτικής.

Συνεπώς, η ΕΚΤ μπορεί [θα πρέπει] να σταματήσει τις επιτοκιακές αυξήσεις σύντομα».

Η κύρια αιτία της πρώτης μείωσης της προσφοράς χρήματος του μπλοκ σε 13 χρόνια ήταν η πτώση της ετήσιας αύξησης των δανείων προς τον ιδιωτικό τομέα στο 1,6% τον Ιούλιο – ο χαμηλότερος ρυθμός από το 2016.

Ο δανεισμός προς τις κυβερνήσεις μειώθηκε επίσης κατά 2,7%, γεγονός που συνιστά τη μεγαλύτερη πτώση από το 2007.

«Ο τραπεζικός δανεισμός συνεχίζει να παρουσιάζει ταχεία πτώση» δήλωσε ο Bert Colijn, οικονομολόγος στην ολλανδική τράπεζα ING.

«Αυτό οφείλεται στην έντονη υποχώρηση των χορηγήσεων προς τον επιχειρηματικό τομέα και τη σταθερή πτωτική τάση του δανεισμού των νοικοκυριών, ο οποίος αφορά κυρίως τα στεγαστικά δάνεια».

Επιχειρήσεις και νοικοκυριά κίνησαν χρήματα από καταθέσεις μίας ημέρας με επιτόκιο ρεκόρ, με αυτές να μειώνονται κατά 10,5% το έτος έως τον Ιούλιο.

Αυτό αντανακλούσε σε μεγάλο βαθμό μια στροφή σε λογαριασμούς καταθέσεων σταθερής διάρκειας υψηλότερης απόδοσης, οι οποίοι αυξήθηκαν κατά 85% την ίδια περίοδο.

Οι συνολικές καταθέσεις, συμπεριλαμβανομένων εκείνων που διατηρούνται από κυβερνητικούς φορείς και χρηματοπιστωτικά ιδρύματα, καθώς και από νοικοκυριά και εταιρείες, μειώθηκαν με ρυθμό ρεκόρ 1,6% το έτος έως τον Ιούλιο.

«Με την οικονομική δραστηριότητα ήδη σε κατάσταση στασιμότητας αυτή τη στιγμή, η νομισματική πολιτική πρόκειται να συμβάλει σε ένα αδύναμο οικονομικό περιβάλλον για τα επόμενα τρίμηνα», δήλωσε ο Colijn.

Η οικονομία της ευρωζώνης αναπτύχθηκε 0,3% το τρίμηνο έως τον Ιούνιο σε σχέση με το προηγούμενο τρίμηνο, έχοντας συρρικνωθεί τα δύο προηγούμενα τρίμηνα.

Ωστόσο, τα ζοφερά επιχειρηματικά δεδομένα δείχνουν πιθανή ύφεση τους τρεις μήνες έως τον Σεπτέμβριο.